当前位置:Home > 中文版 > 新闻中心 > 行业新闻 > » 2023年瓦楞纸半年震荡下行 均价同比跌幅21.21%

UN危险品出口包装,阻燃工业包装,东莞纸箱厂

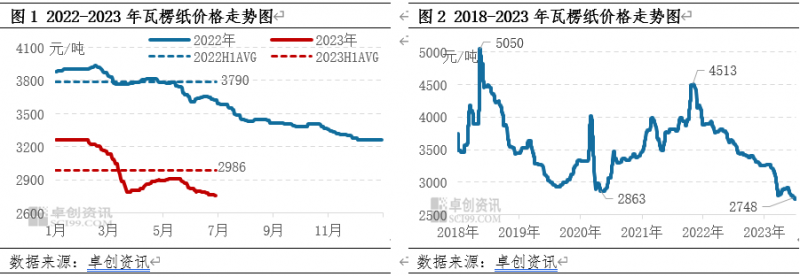

2023年上半年国内瓦楞纸市场整体呈现震荡下行趋势,由于《中华人民共和国进出口关税条例》及相关规定实施,瓦楞纸进口关税自6%调整为0%,关税政策导致国内出现进口量增、价跌格局。加之受国内需求复苏偏弱等因素影响,瓦楞纸在3月份、6月份分别出现两轮触底周期,造成对下滑幅度的判断预测出现偏差,2023年上半年瓦楞纸市场呈现震荡下行趋势。据卓创资讯数据显示,上半年中国AA级120g瓦楞纸市场均价在2986元/吨,同比下跌21.21%;上半年高价出现在1月中旬的3266元/吨,低价出现在6月底2748元/吨,高低价差在518元/吨,波幅在15.86%。

上半年出现两轮触底行情

2023年上半年瓦楞纸市场受到进口关税调整、需求持续疲软以及成本下滑等多重影响下,国内市场价格走势出现两次触底行情。1)第一次价格触底出现在3月下旬。2月份市场需求恢复不及预期,在弱现实背景下,业者对后市持看空预期,叠加进口政策调整后,自2月中下旬进口纸陆续到港,二者冲击下国内市场明显承压,瓦楞纸市场价格同步进入下行通道,下跌行情持续到3月下旬。随着下游包装厂入市补库,第一次价格触底结束。2)6月份处在二次触底阶段,4-5月上旬瓦楞纸市场受下游包装厂阶段性集中补库带动采购量增加利好支撑,纸厂去库节奏较顺畅,支撑纸价偏上运行;5月中下旬市场受需求端跟进持续性欠佳影响,市场再次进入下行通道,属于年内的二次触底周期中。由图2可见,截至6月30日,中国AA级瓦楞纸120g日度均价在2748元/吨,较3月下旬低点跌幅1.47%,较年初价格跌幅15.78%,价格跌至近五年新低。

上半年瓦楞纸市场震荡下行,与进口关税政策调整、成本下跌以及需求弱复苏有较为直接影响

进口关税政策调整对国内供应量以及价格形成利空因素

国务院关税税则委员会发布公告,根据《中华人民共和国进出口关税条例》及相关规定,2023年1月1日起,对部分商品的进出口关税进行调整。其中部分木材和纸制品的关税将显著下降,包括文化纸、白卡纸、包装纸、纸袋、纸箱等绝大多数产品的关税调整为0%。其中涉及瓦楞纸进口税则号有四个(48051100,48051200,48051900,4081000),进口关税政策调整对国内供应量以及价格形成利空因素。由图3可见,除却1月份进口量同比减少外,自2月份开始,已连续4个月同比呈现增加趋势。据海关总署数据显示,2023年1-5月份瓦楞纸进口量139.74万吨,同比增幅46.33%,进口均价396.88美元/吨,同比跌幅27.68%。自1月份关税实施后,1月份进口均价在394.11美元/吨,核算到人民币价格与国内价差在550元/吨左右,套利空间扩大助推国内进口积极性。一般进口船期在45-60天,因此2月进口量增幅明显,进口量在32.85万吨,环比增幅95.64%,同比增幅达到85.84%,因此2月中下旬在进口纸陆续到港冲击下,国内市场明显承压,瓦楞纸市场也进入下行通道,纸价明显下跌。

成本下跌行业盈利同比增加

从上半瓦楞纸成本线与价格波动趋势来看,两者基本走势一致(见图4),但成本跌幅大于价格跌幅,行业盈利先增后降。上半年瓦楞纸行业平均毛利率在11.78%,同比增加4.44个百分点。瓦楞纸主要生产原料以废黄板纸为主,1-6月主要原料废黄板纸价格跌幅明显。从产业链角度看,对瓦楞纸价格走势提供较强下跌指引,并为纸价下跌腾出成本空间。上半年瓦楞纸均价震荡下跌,同比跌幅21.21%,综合成本下跌25.07%(主要原料废旧黄板纸同比跌幅在30.11%,玉米淀粉同比跌幅5.58%),成本跌幅大于纸价跌幅,瓦楞纸行业毛利率同比增加。从月度行业毛利率变化情况来看,因主要原料废纸在2月份价格明显下跌,而3月份瓦楞纸价格明显下跌,行业毛利已连续4个月呈现下滑趋势,因此上游纸厂盈利压力逐步增大情况下,开工意愿有所降低,瓦楞纸行业开工负荷率下滑,产量减少。

强预期遭遇弱现实导致市场心态偏空

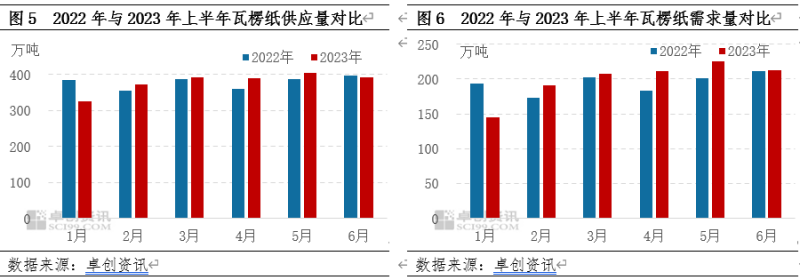

上半年业者对瓦楞纸市场需求改善存较强预期,但进入复苏由预期走向现实的验证期后,市场发现需求改善的程度未能达到心理预期,因此预期差导致了市场的走弱,进而导致市场供大于求矛盾凸显。当前瓦楞纸行业处于产能优化期,上半年新增产能30万吨,但部分纸厂转产叠加长期停机,综合产能减少33万吨。从产量方面来看,受到上半年行业盈利水平持续收窄,叠加需求减弱影响,瓦楞纸上半年行业平均开工负荷率由2022年上半年的57.80%下降至今年的54.16%,产量同比减少2.21%。但受到进口纸大幅增量影响,总供应量较去年同期增幅1.70%。

需求方面来看,从终端行业来看,软饮料、四大家电、快递、家居类等行业同比均有增量,需求量较去年同期增加2.23%。从供需数据来看,需求端增幅略微大于供应端,但终端行业订单较为分散,且下游包装厂对瓦楞纸补库量较为谨慎,因此库存压力多集中于上游纸厂,导致纸厂议价能力减弱。

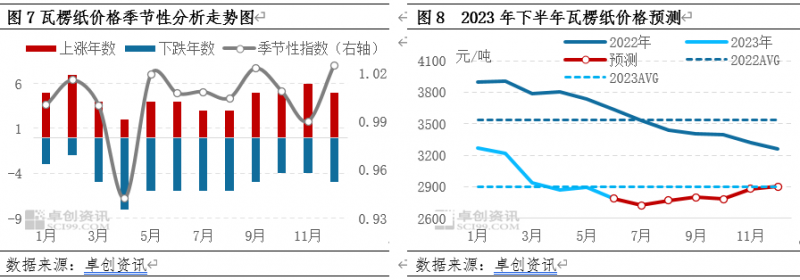

展望下半年,瓦楞纸市场需求存增量预期,但新产能叠加进口增量预期下,供应压力仍存,因此市场大概率根据采购节奏变化,呈现阶段性行情调整,整体趋势震荡偏上运行,但上涨空间有限。

从供应角度来看,供应端压力依然较大。下半年瓦楞纸行业计划新增产能180万吨左右,行业竞争压力较大,供应端议价能力有所减弱。7月份瓦楞纸行业企业样本期初库存在72.3万吨,仍处在偏高水平,叠加进口纸量预期增加,预计下半年总供应量在1511万吨,较上半年增幅10.05%,市场供应压力仍存,对市场形成利空驱动因素。

从需求角度来看,下半年中秋、国庆、双十一、元旦、春节等节日较为集中,随着节日临近,终端订单逐步释放,瓦楞纸行业逐步进入消费旺季。叠加宏观政策对国内消费的刺激,需求或逐步增加,对瓦楞纸消耗量同步增加。预计下半年总需求量在1338万吨,较上半年增幅12.34%,对纸价形成一定利多支撑。

综合来看,下半年供应量仍大于需求量,但是需求面增量大于供应端增幅,因此判断供大于求矛盾有所缓解。从成本角度来看,主要原料废旧黄板纸预计消费量或自低位反弹,主因包装纸需求旺季将在四季度兑现。而废黄板纸供应或低位运行,加之打包站惜售情绪或升温,不利于纸厂废黄板纸采购量上升。整体来看,下半年主要原料或处于供小于求格局,成本面价格预期先涨后跌。受上下游产品相互作用影响,成本端或对瓦楞纸形成一定支撑。

从季节性角度来看,瓦楞纸价格波动具有一定的季节性特征。从图7中可以看出,一年中上涨概率超过50%的月份有6个月,分别为1-2月、9-12月;7月瓦楞纸仍处在传统消费淡季,市场出现下跌的概率较大。随着中秋、国庆等节日临近,瓦楞纸市场进入传统消费旺季,市场出现上涨概率增大。瓦楞纸下游行业应用范围辐射至生活中的食品饮料、家居家电、服装鞋帽、医药、快递等行业,因涉及终端行业较多,行业淡旺季走势有所弱化。下半年瓦楞纸计划新增产能在180万吨左右,叠加进口量继续增大预期下,或导致瓦楞纸市场阶段性供需失衡,原本的季节性规律可能会发生改变,且容易出现反季节行情。

(本文来源:纸箱网)

广东宏元实业集团有限公司成立于2009年,实属危险货物进出口包装生产供应企业,国际安全货物运输配套供应制造商,国际危包生产代码为“C520121”,中国海关编码为“4419960XX7”,检验检疫备案号“5654400242”, 危包生产资质单件重量为2000kg以内。本公司以自主产品:研发设计、性能测试、生产供应、海关单证服务为一站式生产供应服务企业。

主要服务于国内外进出口:锂电池、酒精、油漆、天那水、化学、化工危险品、测量精密仪器、工艺易碎品、检测设备等产业客户群体。

与欧盟、东南亚的商业伙伴建立了长久稳定的国际商业战略合作。同时取得了“法国圣戈班”、“美国希悦尔”、“德国德曼”、“台湾新记”中国广东地区代理经销商资质。企业全面升级转型生产高端“危包”“重包”内外一体包装制品标准化产业链。

危包外箱主要产品:三瓦楞危包纸箱、双瓦楞危包纸箱、单瓦楞危包纸箱、纤维纸板危包箱、胶合板危包箱、钢带胶合板危包箱。

环保防震内包装材质为:EPP、EPE、EVA、EPS、纸卡、纸托;

配套产品:木卡板、纸护角、纸卡板、充气袋、PE、PO袋等;

原材料代理及合作供应链来自:法国圣戈班、美国希悦尔、德国德曼、日本旭化成、台湾新记、玖龙纸业、东莞华通等。

企业在多年的基础上,间接与“台湾友达光电、日本佳能、飞利浦、中航、北京航天航空、荷兰MV、美国水星、美国ASG”等国际知名品牌电子、电器、光电、能源产业具有稳定的双边业务合作关系。

本公司具有国际前卫尖端的研发设计战略合作团队,性能标准化的配套检测仪器,系统数据化的档案管理体制,完善的自动化配套生产设备、产品标准规范化的生产管控体系。本公司的产品品质、规范标准,已得到国家海关关员的一致好评,并大力支持、促进推动我们向往国际危包产业发展,国际危包的标准、规范典型示范企业。

Previous:2022年广东省造纸行业运行情况及展望

Next:白卡纸价处于近五年低点 仍待后续需求回暖